УПД со статусом «1» часто используют как первичный документ и как счет‑фактуру одновременно — поэтому ошибки в НДС здесь самые дорогие: документ не сходится по суммам, контрагент просит переделать, а бухгалтерия теряет время.

В этом материале — понятная пошаговая инструкция, что именно заполнять в УПД с НДС, как проверять ставку и сумму НДС, где чаще всего ошибаются и как быстро собрать документ в генераторе.

Что такое УПД и когда в нем появляется НДС

УПД (универсальный передаточный документ) — это форма, которую используют, чтобы оформить передачу товаров, результатов работ или оказание услуг. Важно, что УПД можно применять как:

• первичный документ (подтверждает факт отгрузки/оказания услуг);

• счет‑фактуру (если заполняется соответствующая часть и выбран статус «1»).

НДС в УПД появляется тогда, когда вы (продавец/исполнитель) являетесь плательщиком НДС и операция облагается НДС по ставке 20% или 10% (или применяется расчетная ставка в специальных случаях). Если вы не плательщик НДС или конкретная операция освобождена, в документе обычно отражают «без НДС».

Статус УПД: «1» и «2» — в чем разница

При заполнении УПД один из ключевых моментов — статус документа:

• Статус «1» означает, что УПД используется одновременно как первичный документ и как счет‑фактура. Это самый частый вариант в B2B, когда нужно закрыть и факт поставки, и НДС.

• Статус «2» означает, что УПД используется только как первичный документ (без функции счета‑фактуры).

Практическое правило: если вам нужно выставить НДС и передать контрагенту документ для принятия НДС к вычету, чаще всего выбирают статус «1».

Что подготовить перед заполнением (чтобы генератор УПД с НДС не превратился в квест)

Перед тем как садиться за «генератор УПД с НДС», соберите входные данные. Это экономит 80% времени и снижает риск ошибок.

1) Реквизиты сторон

• Полное наименование продавца и покупателя.

• ИНН/КПП (у ИП КПП нет).

• Юридический адрес (если используется в шаблоне/учетной политике).

2) Данные договора

• Номер и дата договора/спецификации.

• Условия о НДС (включен ли в цену, ставка, особенности).

• Основание отгрузки/оказания услуг.

3) Номенклатура и единицы измерения

• Наименование товара/услуги так, как это принято в учете.

• Ед. изм. и количество.

• Цена за единицу.

4) Ставка НДС по каждой позиции

• 20% (часто по умолчанию)

• 10% (для отдельных категорий)

• без НДС / освобождение (если применимо)

Важно: ставка НДС может отличаться по позициям. В одном УПД могут быть разные ставки — главное, чтобы суммы были рассчитаны корректно.

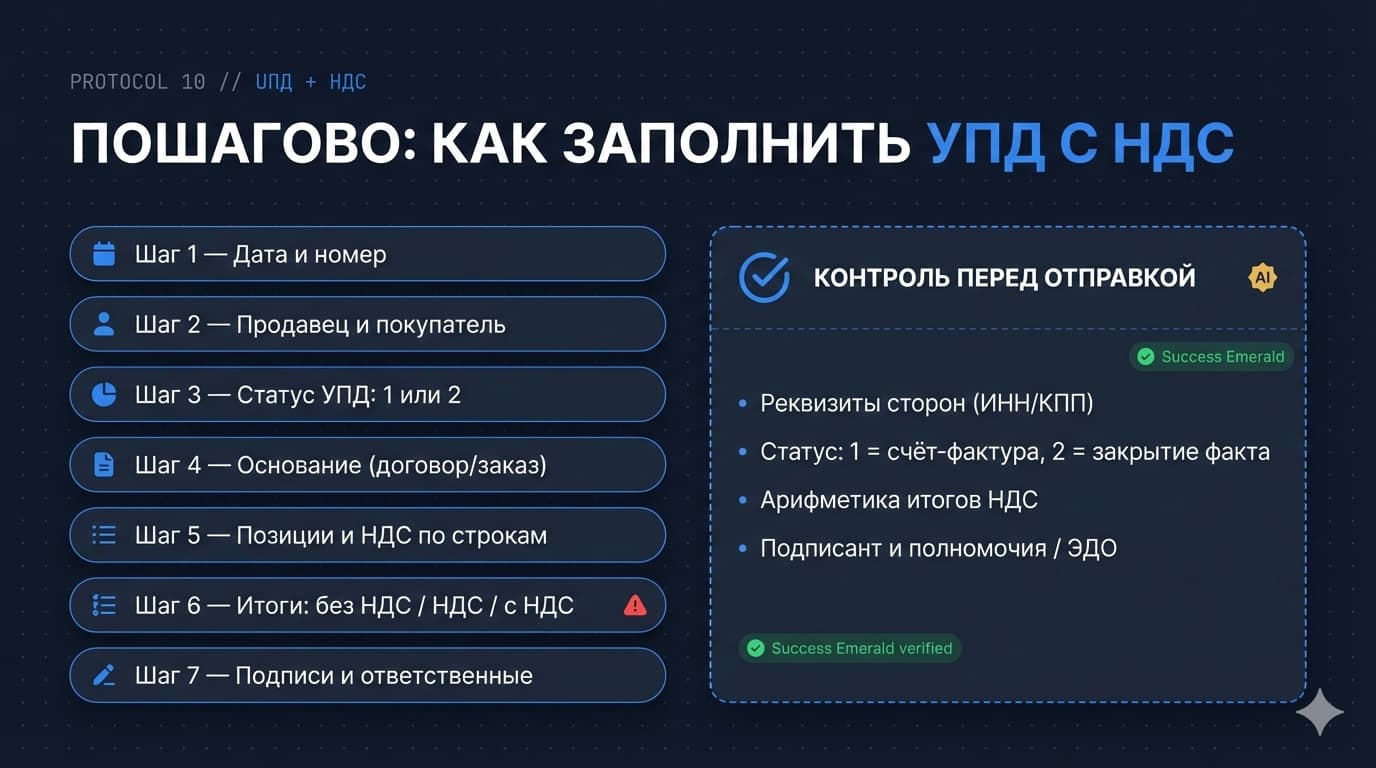

Пошагово: как заполнить УПД с НДС

Ниже — логика заполнения, которая работает в 95% случаев. Конкретные поля могут отличаться в зависимости от шаблона/программы, но порядок мысли тот же.

Шаг 1. Укажите дату и номер документа

Дата УПД обычно соответствует дате отгрузки (товары) или дате оказания услуг/подписания акта (услуги/работы). Номер — по вашей внутренней нумерации.

Шаг 2. Заполните продавца и покупателя

Проверьте:

• ИНН/КПП без ошибок в цифрах;

• наименования без лишних сокращений, если у вас строгий комплаенс;

• для ИП: корректные ФИО и ИНН, без КПП.

Шаг 3. Определите статус УПД

Если документ нужен как счет‑фактура — статус «1». Если только закрываете факт — статус «2».

Шаг 4. Заполните основание (договор/заказ/спецификация)

Здесь часто возникает путаница: бухгалтерия любит, когда основание совпадает с тем, что в договоре и в счете (если он был). Лучше писать одинаково: «Договор №… от …», «Спецификация №… от …».

Шаг 5. Внесите позиции (товары/услуги)

Для каждой позиции важны:

• наименование;

• количество;

• цена;

• стоимость без НДС;

• ставка НДС;

• сумма НДС;

• стоимость с НДС.

Если ваш генератор сам считает НДС — всё равно пробегитесь глазами: на больших суммах даже 1% ошибки превращается в проблему.

Шаг 6. Проверьте итоговые суммы

УПД с НДС должен сходиться по базовой арифметике:

• итого без НДС = сумма стоимостей без НДС по всем позициям;

• итого НДС = сумма НДС по всем позициям;

• итого с НДС = итого без НДС + итого НДС.

Шаг 7. Подписи и ответственные лица

Часто в УПД указывают:

• кто отпустил/оказал;

• кто принял;

• должности и ФИО;

• подписи (в бумажном виде) или ЭДО.

Если вы используете ЭДО, важно, чтобы данные ответственных лиц совпадали с настройками вашей учетной системы/ЭДО.

Как посчитать НДС в УПД (20%, 10% и почему важно считать одинаково)

Есть два базовых сценария:

Перед расчетом зафиксируйте, что именно у вас является «ценой»:

• цена по прайсу/договору без НДС (тогда НДС начисляется сверху);

• цена уже включает НДС (тогда НДС нужно выделить из суммы);

• по некоторым операциям может применяться расчетная ставка (например, когда налог рассчитывается «из суммы» по особым правилам). Если вы не уверены, лучше не угадывать и свериться с бухгалтером/учетной системой.

Сценарий А. Цена указана без НДС (НДС сверху)

Тогда:

• НДС = стоимость без НДС × ставка;

• стоимость с НДС = стоимость без НДС + НДС.

Пример логики: если стоимость без НДС 100 000 и ставка 20%, то НДС 20 000, итого 120 000.

Сценарий Б. Цена указана с НДС (НДС внутри)

Тогда сначала нужно выделить НДС из суммы. Для 20% это делается через коэффициент 120, для 10% — через 110.

• НДС (20%) = стоимость с НДС × 20 / 120

• НДС (10%) = стоимость с НДС × 10 / 110

• стоимость без НДС = стоимость с НДС − НДС

Почему это важно: если вы посчитали «сверху», а контрагент выделяет «внутри» — цифры разойдутся. Поэтому договор/счет/прайс должны однозначно отвечать: цена с НДС или без.

УПД по товарам и по услугам: на что смотреть

Для товаров обычно критичны:

• корректные единицы измерения (чтобы совпадало с накладной/складом);

• количество и цена (без расхождений с заказом и счетом);

• дата отгрузки и номер транспортных/складских документов (если вы их указываете);

• товарные характеристики, если от них зависит идентификация (артикул, модель), особенно когда у покупателя строгий внутренний контроль.

Для услуг/работ критичны:

• конкретика в формулировке услуги (что именно оказано);

• период оказания услуг (если услуга ежемесячная/квартальная);

• единица измерения (часто «усл.», «час», «мес.») — главное, чтобы это было логично и подтверждалось договором;

• дата оказания/приемки.

УПД на услуги с НДС — самый частый источник споров «что именно оказано». Лучше делать наименование услуги максимально конкретным: «Услуги по … за период … согласно договору …».

Что проверить именно в части «счет‑фактура» (если статус 1)

Если вы делаете УПД со статусом «1», он закрывает роль счета‑фактуры. Это означает, что внимание бухгалтерии будет в первую очередь на НДС‑части:

• корректность ставки и суммы НДС по каждой позиции;

• корректность итогов по документу;

• корректные реквизиты продавца/покупателя (особенно ИНН/КПП);

• отсутствие «косметических» расхождений (лишний пробел обычно не страшен, а вот ошибка в цифре — критична).

Отдельно: если у вас в поставке есть позиции «без НДС» и позиции с НДС, убедитесь, что генератор/учетка умеет корректно суммировать итоги и не «смешивает» ставки.

Авансы, частичная отгрузка и несколько УПД

В реальной жизни часто бывает так:

• покупатель платит аванс;

• отгрузка идет частями;

• по договору несколько этапов работ.

В этом случае важно, чтобы документы не противоречили друг другу по суммам и НДС. На практике это означает:

• фиксируйте, какая часть закрывается конкретным УПД (этап, партия, период);

• следите, чтобы суммы по всем УПД в сумме совпадали с договором/счетом;

• если меняется стоимость или количество — обычно уже нужна корректировка (а не просто «переделали УПД и забыли»).

Образец логики заполнения (по структуре)

Если вы ищете «УПД с НДС образец», то самый полезный способ — не копировать чужие цифры, а повторить структуру:

1) Шапка: номер/дата, продавец, покупатель.

2) Основание: договор/счет/заказ.

3) Таблица позиций: наименование → количество → цена → сумма без НДС → ставка → НДС → сумма с НДС.

4) Итоги по документу.

5) Подписи/ответственные.

Частые ошибки и как их избежать

Ошибка 1. НДС рассчитан от «не той базы»

Например, цена в договоре с НДС, а в УПД посчитали НДС сверху. Решение: определитесь, цена с НДС или без, и считайте единообразно.

Ошибка 2. Ставка НДС не соответствует позиции

Чаще всего путают 10% и 20% или ставят 20% «по умолчанию». Решение: проверьте ставку по каждой позиции перед отправкой.

Ошибка 3. Статус УПД выбран неверно

УПД статус «2» отправили там, где нужен счет‑фактура. Решение: если контрагенту нужен вычет НДС — как правило, нужен статус «1».

Ошибка 4. Реквизиты не совпадают с договором/ЕГРЮЛ

Одна цифра в ИНН/КПП — и документ возвращают. Решение: автозаполнение по ИНН и проверка перед отправкой.

Ошибка 5. Разные ставки НДС в одном документе — и неверные итоги

Если позиции со ставкой 10% и 20% смешаны, ошибки в суммах встречаются чаще. Решение: сверяйте итоги по каждой группе ставок, если система это показывает.

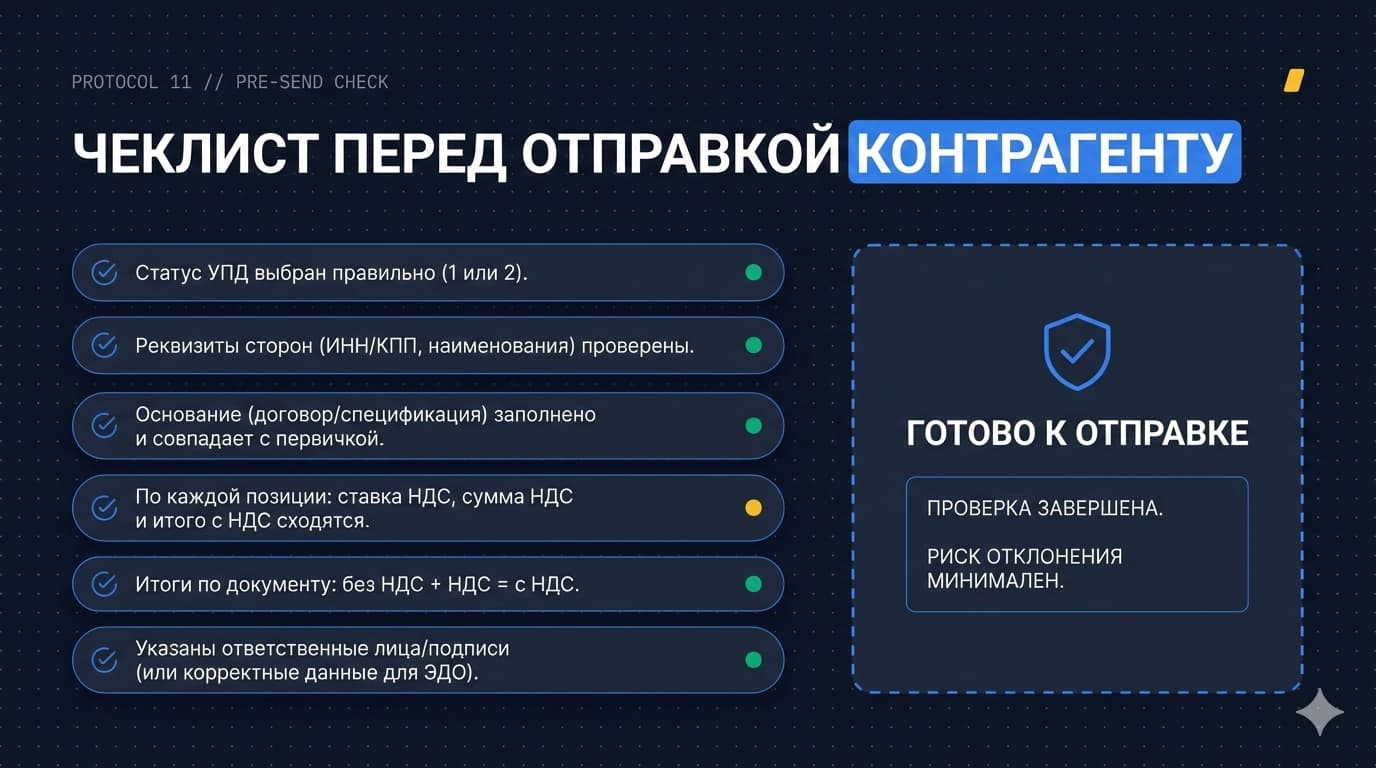

Чеклист перед отправкой контрагенту

• Статус УПД выбран правильно (1 или 2).

• Реквизиты сторон (ИНН/КПП, наименования) проверены.

• Основание (договор/спецификация) заполнено и совпадает с первичкой.

• По каждой позиции: ставка НДС, сумма НДС и итого с НДС сходятся.

• Итоги по документу: без НДС + НДС = с НДС.

• Указаны ответственные лица/подписи (или корректные данные для ЭДО).

FAQ

1. Вопрос: Можно ли выставить УПД с НДС, если я на УСН?

Ответ: Да, если вы добровольно платите НДС или у вас есть обязанность начислять НДС в конкретной ситуации. Если НДС не применяется, обычно указывают «без НДС». Лучше ориентироваться на вашу систему налогообложения и договорные условия.

2. Вопрос: Что писать, если операция «без НДС»?

Ответ: Обычно в ставке указывают «без НДС», а сумма НДС становится нулевой. Важно, чтобы это отражалось и в итогах.

3. Вопрос: Можно ли сделать УПД только на услуги?

Ответ: Да, УПД можно применять для услуг/работ. Главное — корректно описать услугу и период, если он важен.

4. Вопрос: Что важнее — счет или УПД?

Ответ: Счет — это платежный документ, а УПД — закрывающий (первичка) и иногда счет‑фактура. С точки зрения учета и НДС ключевым является УПД/счет‑фактура.

5. Вопрос: Если я выставляю УПД, счет‑фактура отдельная нужна?

Ответ: Если УПД оформлен со статусом «1» и заполнен корректно, отдельная счет‑фактура обычно не нужна — он закрывает эту роль. Если статус «2», то это только первичный документ.

6. Вопрос: Можно ли в одном УПД указать позиции с НДС 20% и 10%?

Ответ: Да, это допустимо. Главное — чтобы по каждой позиции была своя ставка и сумма НДС, а итог по документу корректно суммировал все позиции.

7. Вопрос: Как исправить ошибку в УПД с НДС?

Ответ: Обычно делают исправление или корректировочный документ (в зависимости от того, что именно меняется). Конкретный способ зависит от вашего документооборота и требований учета.

8. Вопрос: Что делать, если контрагент просит «как в их бухгалтерии»?

Ответ: Самое частое — они хотят, чтобы совпадали реквизиты, формулировки основания и логика расчета (с НДС/без НДС). Сверьте: цена с НДС или без, статус УПД, ставки и округления.

9. Как сделать УПД с НДС в Documatica

Если вы часто выставляете УПД, удобнее собрать шаблон и проверять суммы автоматически:

• заполнить реквизиты по ИНН;

• добавить позиции и выбрать ставку НДС;

• получить корректные итоги и экспортировать документ.